La société par actions simplifiée unipersonnelle (dite SASU) est semblable à la société par actions simplifiée (SAS), à l'exception de son seul actionnaire.

Elle présente de nombreux avantages et elle est soumise à certaines formalités juridiques. L’actionnaire unique peut être le président de la société mais il peut aussi nommer une autre personne pour ce poste.

Pendant la création de la société par actions simplifiée unipersonnelle, le créateur de la société ou l’actionnaire unique a le choix du le régime fiscal de la société. En effet, la société par actions simplifiée unipersonnelle peut être sous le régime d’impôts sur le revenu (sous certaines conditions) ou le régime d’impôts sur les sociétés.

Si le créateur de la société ne choisit pas, son entreprise sera directement sous le régime d’impôts sur les sociétés qui est le régime fiscal par défaut d'une SASU.

Fonctionnement de l’impôt sur les sociétés

Pour rappel, l’impôt sur les sociétés est un impôt calculé à partir des bénéfices annuels d’une société. En d'autres termes, l’assiette fiscale de l’impôt sur les sociétés est les bénéfices générer par la société par actions simplifier unipersonnelle.

C'est à chaque fin d’exercice que la société par actions simplifiée unipersonnelle doit procéder au paiement de l’IS. Le taux d’imposition varie selon le chiffre d’affaires de la SASU.

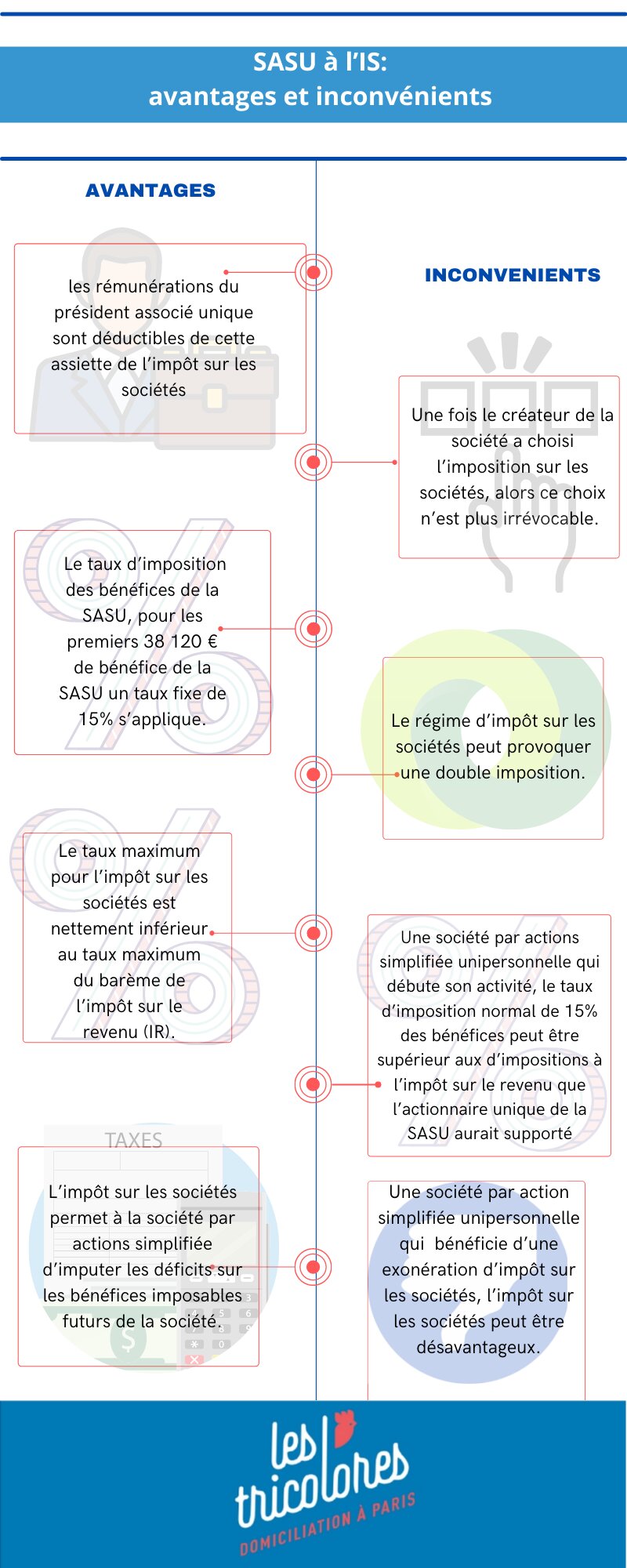

Les avantages d’une SASU à l’impôt sur les sociétés

L'un des avantages de la société par actions simplifiée unipersonnelle plus est que les rémunérations du président associé unique sont déductibles de cette assiette de l’impôt sur les sociétés. Ce qui est impossible avec le régime d’impôt sur le revenu.

L’impôt sur les sociétés permet de piloter le montant des revenus imposables. Cela est très avantageux pour une société pour l’associé unique car les dividendes ne seront pas assujettis aux cotisations sociales.

Ensuite, L’imposition des bénéfices à l’impôt sur les sociétés donne plus de latitude à la société par actions simplifiée unipersonnelle ou à l’entrepreneur sur la maîtrise du taux d’imposition des résultats de la société.

En effet, concernant le taux d’imposition des bénéfices de la SASU, si le bénéfice est inférieur ou égal à 42 500 €, un taux de 15% s’applique. Pour un montant supérieur, la SASU est soumise au taux normal de 25%.

Pour de nombreuses sociétés par actions simplifiée unipersonnelles, ce régime d’imposition est avantageux, caar il est fort possible que le taux maximum pour l’impôt sur les sociétés est nettement inférieur au taux maximum du barème de l’impôt sur le revenu (IR) qui peut atteindre jusqu’à 45%. De plus, avec le régime d’impôt sur le revenu (c’est le revenu de l’actionnaire qui est imposable. Donc, plus le revenu de l’associé est élevé, plus l’impôt à payer est conséquent.

L’impôt sur les sociétés permet à la société par actions simplifiée d’imputer les déficits sur les bénéfices imposables futurs de la société.

Les inconvénients d’une société par actions simplifiée unipersonnelle à l’impôt sur les sociétés (IS)

L’inconvénient principal de l’impôt sur le revenu pour une société par action simplifiée unipersonnelle, c’est qu’une fois que le créateur de la société a choisi l’imposition sur les sociétés, ce choix devient irrévocable au bout de la 5ème année d'exercice.

Pour une société par actions simplifiée unipersonnelle qui débute son activité, le taux d’imposition normal de 15% des bénéfices peut être supérieur à l’impôt sur le revenu que sous lequel l'actionnaire unique de la SASU aurait été soumis.

Il peut arriver qu’après la création d'une société par actions simplifiée unipersonnelle, le total des bénéfices soit faible, et que les 15% d’impôt sur les sociétés représente un coût trop important pour une jeune entreprise.

En résumé, les avantages d’une société par actions simplifiée unipersonnelle à l’impôt sur les sociétés sont nombreux :

- Le régime fiscal impôt sur les sociétés permet à la SASU de bénéficier d’un taux d’imposition réduit ;

- L’impôt sur le bénéfice permet d’échapper aux cotisations sociales (pour le président SASU non salarié) ;

- En cas de déficit, il est possible d’appliquer le mécanisme du report en arrière des déficits sur les bénéfices de l’exercice antérieur ;

- La rémunération de l’actionnaire unique est déductible de l’assiette de l’impôt sur les sociétés ;

- Les bénéfices sous forme de dividendes non distribués ne sont pas soumis aux cotisations sociales des travailleurs non-salariés ;

- L’impôt sur le revenu permet de gérer le taux d’imposition sur les bénéfices.

Mais même si l’impôt sur les sociétés présente des avantages majeurs, il existe aussi des inconvénients non négligeables :

- Le du régime fiscal impôt sur les sociétés est irrévocable

- L’impôt sur les sociétés peut provoquer une double imposition pour la société par actions simplifiée unipersonnelle

Les tricolores

Les tricolores