La rémunération du président : Introduction

Propos liminaire : Définition de la SASU.

- La société par actions simplifiée unipersonnelle autrement nommée « SASU » est une société unipersonnelle, c’est à dire qu’elle comporte un associé unique. C’est la loi n°99-587 du 12 juillet 1999 qui est venue créer cette forme sociale unipersonnelle de la société par actions simplifiée (SAS).

Puisqu’il s’agit d’une société commerciale, son régime est régi par les articles L 227-1 à L 227-20 du code de commerce. En d’autre terme, son régime est celui de la SAS dont les dispositions ont été aménagées au cas d’une telle société avec un associé unique.

Sa direction. - Comme toute société, malgré sa forme unipersonnelle, elle doit nécessaire désigner dans les conditions prévues par les statuts, un représentant légal de la SASU. Il est dénommé président. Il peut s’agir d’une personne physique ou d’une personne morale.

Dans ce dernier cas, la présidence sera assurée par son dirigeant. La particularité de la SASU c’est la liberté qu’elle confère. En effet, et conformément aux articles L 227-1 et L 227-5 du code de commerce, ce sont les statuts qui vont venir fixer les conditions dans lesquelles la société sera dirigée. Il convient par ailleurs de ne pas oublier certaines mentions obligatoires telle que l'adresse de domiciliation de la SASU. La loi permet toutefois la désignation dans les statuts, d’un ou plusieurs directeur général, qui exercera les pouvoirs dévolus au président.

Cependant, cette disposition est une exception et il convient pour l’étude du sujet, de faire abstraction de cette exception et de se concentrer sur le président et plus particulièrement sur sa rémunération.

Comment le président d’une SASU se rémunère t-il?

-

Propos liminaire : SASU, les conséquences de la grande liberté de gestion octroyée par le législateur

Comme il vient d’être précédemment vu, la SASU est une forme sociale très peu réglementée puisque le législateur a choisi de laisser une grande liberté, dans sa gestion. Cette liberté se reflétera dans ses organes et notamment dans son organe de direction. Ainsi, la SASU doit être composée d’un représentant légal (article L 227-6 du code de commerce).

Il s’agira du premier choix de gestion de la société concernant son organe de direction. La SASU disposera de deux options. Elle pourra soit désigner comme président, l’associé unique qui endossera donc, dans ce cas précis, la fonction d’associé unique et celle de président, soit désigner un tiers à la SASU que ce soit une personne morale ou une personne physique.

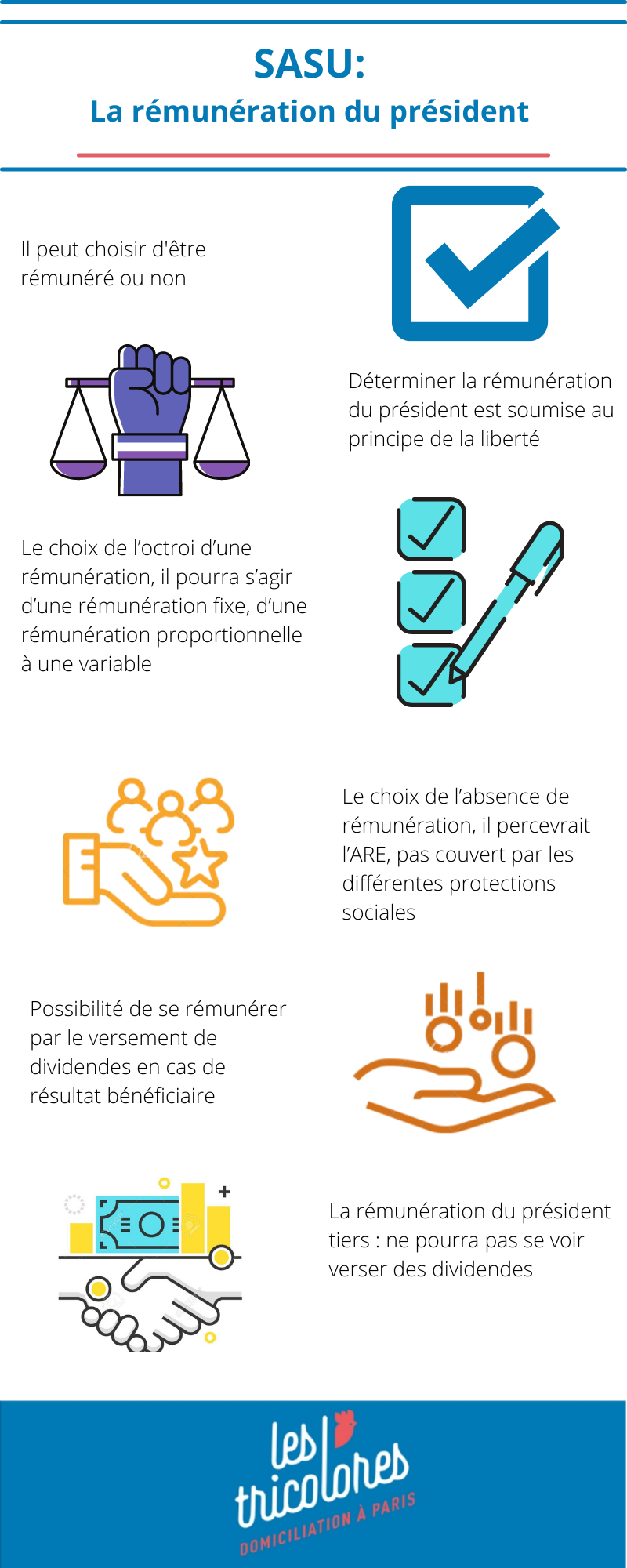

Une fois ce choix réalisé, il conviendra de déterminer la rémunération du président qui, là aussi, est soumise au principe de la liberté. Cependant l’étude de la rémunération nécessite plus de précisions. Il conviendra donc de l’analyser en distinguant la rémunération du président-associé unique de celle du président tiers à la société.

-

La rémunération du président cumulant la fonction d’associé unique

Une liberté de choix. - Le principe en terme de rémunération suit la particularité de la SASU qui instaure une véritable liberté dans la gestion et dans la direction. Ainsi, la rémunération du président est une décision de gestion prise soit lors de la constitution de la société soit en cours de vie sociale par la modification des prévisions statutaires. Il n’est pas obligatoire de la fixer dans les statuts puisqu’elle pourra l’être dans un « procès-verbal de rémunération du président de SASU ». La loi n’exige donc pas une rémunération de la fonction de président.

Il est tout à fait possible de choisir que l’exercice de la fonction de direction de la SASU ne sera pas rémunéré. C’est d’ailleurs un choix assez fréquent lorsque l’entreprise vient d’être constituée. Mais il est également possible, en sens inverse, de rémunérer le président de la SASU.

Le choix de l’octroi d’une rémunération. - Lorsqu'il est décidé que la fonction de président sera rémunérée, le montant pourra être fixé librement. Il pourra s’agir d’une rémunération fixe, d’une rémunération proportionnelle à une variable, telle que les bénéfices , le chiffre d’affaires… ou du cumul de ces deux options. Cette liberté quant à la fixation du montant de la rémunération du président a été rappelée par la cour de cassation (Cass com, 17 décembre 2013, n° 12-27.213). Il convient de noter que les versements de la rémunération du président devront faire l’objet d’une fiche de paie.

Point complémentaire sur ce choix :

En droit des entreprises en difficulté : Le montant de la rémunération peut être fixé librement mais ne doit pas être excessif. En effet, en cas d’ouverture d’une procédure collective, l’octroi d’une rémunération excessive peut être qualifiée de faute de gestion. (article L 651-2 du code de commerce).

En droit pénal : L’octroi d’une rémunération excessive pourra constituer un abus de biens sociaux (article L 241-3 du code de commerce).

Les conséquences sur le plan social : Le président lorsqu’il se voit octroyer une rémunération pour sa fonction sera assimilé à un salarié. La conséquence de cette assimilation, est qu’il bénéficiera d’une protection sociale. Cependant, cette protection sociale ne sera pas totalement identique à celle d’un salarié. Il relèvera du régime général de la sécurité sociale et devra s’acquitter des cotisations sociales pour la branche famille, maladie, accidents du travail et risques professionnels, vieillesse mais pas pour l’assurance chômage.

Le cas du cumul du chômage et d’une rémunération : Il s’agit d’étudier le cas spécifique d’une création de SASU pendant la période d’une recherche d’emploi. Un demandeur d’emploi qui bénéficie de l’allocation chômage d’aide au retour à l’emploi (ARE) peut vouloir créer une société pendant cette période et la créer sous la forme sociale de la SASU. Dans ce cas, il peut cumuler la rémunération perçue au titre de l’ARE et celle au titre de son activité de président. Il y a cependant des restrictions, notamment, si sa rémunération de président est supérieure à celle perçue par l’ARE ou s’il a eu recours à l’aide à la reprise ou à la création d’entreprise (ARCE).

En droit fiscal : Le président d’une SASU lorsqu’il perçoit une rémunération est imposé au titre de l’impôt sur le revenu dans la catégorie « Traitements et salaires » puisque la rémunération perçue est assimilée à un salaire.

Le choix de l’absence de rémunération. - Il peut également être choisi de ne pas rémunérer la fonction de président. Le président-associé unique exercera sa fonction de président bénévolement.

Point complémentaire sur ce choix :

Cumul du chômage et de la création d’une SASU : Malgré l’absence de rémunération pour sa fonction de président, ce dernier, peut, dans l’hypothèse où il percevrait l’ARE, continuer à la percevoir lors de la création de la SASU.

Les conséquences sur le plan social : Lorsque le président exerce sa fonction à titre gratuit, il ne verse pas de cotisations sociales et n’est donc pas couvert par les différentes protections sociales. Cependant, il est important pour le président d’une SASU d’être protégé. D’autres solutions lui sont offertes pour qu’il puisse disposer d’une telle protection. Ainsi, à défaut d’avoir une protection sociale par le biais de sa rémunération, il peut l’obtenir par le biais de son allocation chômage d’aide au retour à l’emploi, s’il a cumulé création d’entreprise et chômage. Il pourra aussi l’obtenir par le biais de la protection universelle maladie autrement nommé « PUMa ». Cette protection est accordée à toute personne résidant et travaillant en France, de façon stable et régulière. La PUMa permet de protéger contre les risques liés à la maladie mais elle ne protégera pas contre les risques liés à la vieillesse, à la famille ou à la perte d’un emploi.

La particularité du cumul de la fonction de président et d’associé unique : La possibilité de se rémunérer par le versement de dividendes en cas de résultat bénéficiaire. - L’associé unique qui exerce aussi la fonction de président d’une SASU aura la possibilité de se rémunérer en s’octroyant une rémunération mais il pourra également se rémunérer par une distribution des dividendes lui revenant dans le cadre de sa fonction d’associé-unique. Il pourra également cumuler les deux modes de rémunération.

Alors, certes, cette rémunération ne découle pas directement de sa fonction de président, mais puisque c’est une seule et même personne qui occupe les deux fonctions, on peut intégrer cette rémunération dans la rémunération du président-associé unique. En effet, en cas de résultat bénéficiaire, l’associé unique pourra percevoir des dividendes, s’il est décidé d’une telle distribution. Cette distribution s’effectue dans les six mois suivant la clôture des comptes annuels. Tout en sachant que l’article L 232-10 du code de commerce impose à toutes les sociétés à responsabilité ou par actions à constituer une réserve légale obligatoire de 5% des bénéfices tant que la réserve n’atteint pas 10% du capital social. La SASU étant une société par actions elle devra donc disposer d’une réserve légale. De même, une réserve obligatoire statutaire pourra être prévue par les statuts. Ces réserves obligatoires limitent le montant des dividendes distribués à l’associé-unique et donc sa rémunération par ce biais.

Point complémentaire sur ce choix :

En droit fiscal : Le président-associé unique d’une SASU lorsqu’il perçoit des dividendes est imposé sur ses dividendes, depuis 2018, par le biais du prélèvement forfaitaire unique autrement dénommé « Flat tax » ou par son acronyme « PFU ». S’il estime que le régime antérieur (imposition au barême progressif de l’impôt sur le revenu) lui est plus favorable, il pourra y recourir sur option. Pour indication, le taux du PFU est de 30% puisqu’il comprend 12,8% au titre de l’impôt sur le revenu et 17,2% au titre des prélèvements sociaux. Ainsi lorsqu’il sera président-associé unique non rémunéré pour ses fonctions de président, puisqu’il ne cotisera pas, il n’aura pas à s’acquitter du taux de 17,2% et son PFU sera de 12,8%. A l’inverse, s’il est rémunéré pour son activité de président et qu’il se voit distribuer des dividendes, il devra, en plus de l’imposition à la catégorie des « traitements et salaires » pour sa rémunération versée, être imposé sur les dividendes perçus au taux de 30% (ou sur option au barême progressif de l’impôt sur le revenu).

Les conséquences sur le plan social : Le versement de dividendes ne lui permettra pas de bénéficier d’une protection sociale. Il en bénéficiera automatiquement s’il perçoit une rémunération au titre de sa fonction de président mais s’il effectue sa fonction de président à titre gratuit, il ne disposera pas d’une protection sociale au titre des dividendes perçus.

Le cas du cumul du chômage et des dividendes : Toujours dans le cas spécifique où un demandeur d’emploi a créé une SASU et perçoit l’ARE. Par principe, la perception de dividendes n’est pas une rémunération donc l’associé-unique devrait pouvoir continuer à recevoir son allocation. Cependant, il s’agit d’un revenu de capital et c’est au pouvoir discrétionnaire de l’agent s’occupant du dossier au sein de Pôle Emploi qu’il faudra se remettre pour s’avoir si la personne pourra cumuler ces deux sources de revenus.

-

La rémunération du président tiers à la SASU

Une liberté de choix. - Là aussi, le principe en terme de rémunération est celui de la liberté. La personne physique ou morale qui sera mandatée pour exercer la fonction de président pourra être rémunérée ou non. Il faudra donc analyser ces deux options. Mais avant cela, il convient de noter que le président d’une SASU qui est un tiers mandaté pour exercer cette fonction, ne pourra pas se voir verser des dividendes. En effet, la SASU étant une société unipersonnelle, il ne peut y avoir qu’un seul associé et par conséquent ce sera l’associé unique.

Le choix de l’octroi d’une rémunération. - Il pourra ainsi être décidé d’octroyer une rémunération au président tiers à la société. Cette rémunération pourra être fixe, variable ou cumuler les deux. Le président recevra alors une fiche de paie. Tout comme pour le président-associé unique, la rémunération ne devra pas être excessive sous peine de sanctions.

Point complémentaire sur ce choix :

En droit des entreprises en difficulté et en droit pénal : Tout comme pour le paragraphe précédent concernant la rémunération du président associé-unique, il faudra veiller à ne pas octroyer au président une rémunération excessive afin d’éviter les sanctions pénales ou celles applicables en cas d’ouverture d’une procédure collective.

Cumul mandat social et contrat de travail : Il est tout à fait possible pour un président tiers de cumuler son mandat de président avec un contrat de travail. Ce cumul aura des conséquences et permettra notamment au président de se voir octroyer plus de protection. Lorsqu’il y aura un cumul, il faudra établir deux fiches de paie puisqu’il y aura deux rémunérations pour deux fonctions différentes.

Les conséquences sur le plan social : Lorsque le président tiers, se voit octroyer une rémunération pour sa fonction de président, il recevra au titre de son mandat, une rémunération qui sera assimilée à un salaire et il devra verser des cotisations sociales ce qui lui permettra de bénéficier de la protection sociale à l’exception de l’assurance chômage, sauf en cas de cumul du mandat social avec un contrat de travail qui lui permettra d’être pleinement protégé de tous les risques couverts par le protection sociale.

En droit fiscal : Le président tiers d’une SASU lorsqu’il perçoit une rémunération, est imposé au titre de l’impôt sur le revenu dans la catégorie « Traitements et salaires » puisque la rémunération perçue est assimilée à un salaire. S’il cumule, en plus de son mandat social, un contrat de travail, alors il devra également être imposé, au titre du salaire perçu, à l’impôt sur le revenu.

Le choix de l’absence de rémunération. - Il est possible que le président tiers à la société exerce cette fonction gratuitement.

Point complémentaire sur ce choix :

Cumul mandat social et contrat de travail : Il est également possible de cumuler le mandat social et un contrat de travail, même si au terme du mandat social, le président ne reçoit aucune rémunération. Cumuler les deux pourra permettre au président de disposer d’une protection sociale.

Les conséquences sur le plan social : Ainsi, comme il vient d’être vu, le cumul du mandat social non rémunéré et d’un contrat de travail obligatoirement rémunéré, permettra au président de disposer d’une protection sociale le couvrant de tous les risques même du risque chômage. Cependant, en cas de non cumul, le président tiers à la société ne disposera pas de protection sociale puisqu’il ne cotisera pas. Comme il l’a été mentionnée précédemment, il pourra bénéficier de la PUMa.

En droit fiscal : Aucune rémunération n’étant perçue, il ne sera pas imposé au titre de son mandat social. S’il cumul un mandat social et un contrat de travail, il sera imposé à l’impôt sur le revenu sur la base des revenus perçus au titre du contrat de travail uniquement.

Ainsi, pour conclure, c’est un choix libre, de gestion, qui est propre à chaque SASU et qui résulte de la combinaison de plusieurs facteurs dont le plus important reste celle de la capacité financière de la société à octroyer ou non une rémunération à son président.

Les tricolores

Les tricolores